Apesar dos benefícios de curto prazo, se buscados intensamente, esses programas de flexibilização quantitativa dos países emergentes podem causar sérios problemas no médio e longo prazo, como inflação excessiva e excesso de endividamento. A compra sistemática de títulos por um longo período de tempo por um banco central pode abrir a porta para a monetização da dívida e comprometer a credibilidade da política monetária. Se a flexibilização quantitativa implicar grandes quantidades de injeções de liquidez pelo banco central em moeda local, ela pode gerar inflação e também desestabilizar a taxa de câmbio. Nesse caso, a flexibilização quantitativa poderia trazer problemas maiores ao colocar em risco a sustentabilidade da dívida e os balanços do setor privado.

A falta de um marco claro quanto ao tamanho e a duração dos programas de flexibilização dos mercados emergentes, pode trazer problemas. Embora todos os bancos centrais dos 16 MEs analisados neste estudo tenham declarado objetivos razoáveis (sobretudo, fornecer liquidez e garantir um funcionamento regular dos mercados de títulos) para seus programas de compra de títulos, a maioria deles não anunciou o valor máximo que pretendem comprar nem um cronograma definitivo para seus programas. Portanto, existe o risco de que os programas de flexibilização não sejam reduzidos depois que os objetivos forem alcançados. Para esses países, também pode haver a tentação de flexibilizar os crescentes fardos de dívida em moeda local simplesmente inflando-os. Nesse contexto, os programas da Indonésia e da Polônia geraram alguma preocupação de que os bancos centrais possam de fato monetizar a dívida do Estado além dos limites apropriados. Os bancos compraram títulos do governo no valor de 6,8% e 4,6% do PIB de março a agosto, respectivamente, os maiores índices entre os 16 MEs. O banco central da Indonésia é, até o momento, o único que também realizou compras diretamente no mercado primário, uma medida normalmente considerada 'tabu', embora os mercados tenham sido tolerantes até agora. E em relação à Polônia, há preocupações de que se as compras continuarem no ritmo atual até o final de 2020, o banco central estará financiando quase todo o déficit fiscal deste ano, projetado em torno de -8% do PIB.

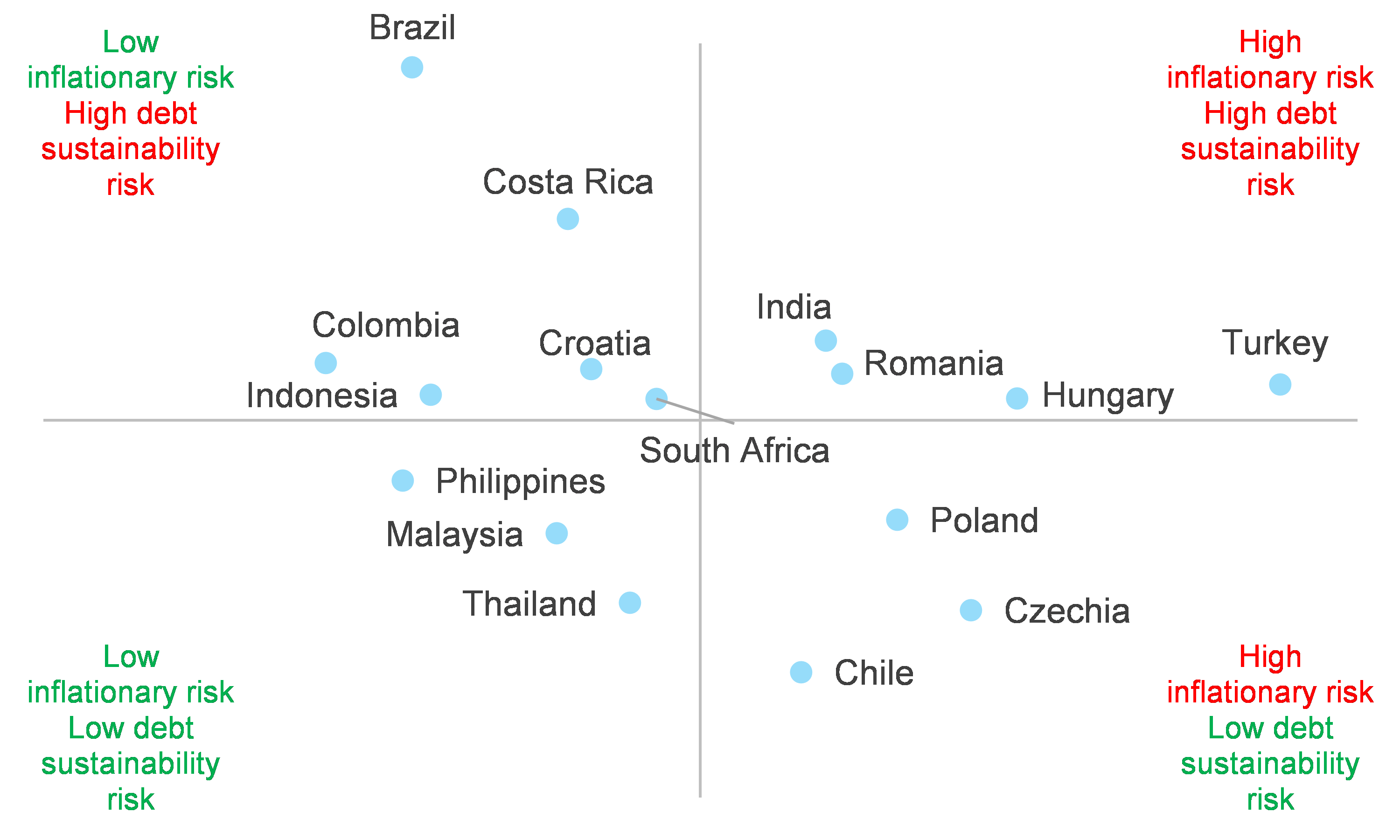

Quais mercados emergentes que enfrentam o maior risco de sustentabilidade da dívida? Descobrimos que Brasil, Costa Rica, Índia, Colômbia e Croácia apresentam o maior risco de endividamento. O Brasil obtém a pior classificação em nossa Pontuação de Risco de Sustentabilidade da Dívida devido à sua dívida pública muito elevada e aos títulos de dívida do governo mantidos pelo banco central. Ao mesmo tempo, o baixo nível de eficácia do governo sugere uma improbabilidade de se aprovar reformas fiscais para melhorar a situação. A Costa Rica está classificada com o segundo maior risco devido a um grande fardo de pagamento de juros e o maior aumento no spread acumulado no ano (+357 pontos-base). No entanto, as compras de títulos da Costa Rica, bem como da Colômbia e da Índia, foram modestas até agora. Apenas o banco central da Croácia já comprou títulos do governo no valor de 4,2% do PIB desde março e, portanto, precisa ser mais cauteloso no curto prazo. Enquanto isso, a Polônia, que comprou mais do que a Croácia, obteve uma boa pontuação em nossa análise, graças aos baixos pagamentos de juros (3,7% das receitas fiscais) e a um governo relativamente eficaz. A Indonésia não está entre os cinco mercados mais arriscados, graças a uma carga de dívida pública total comparativamente baixa (37% do PIB). A África do Sul, geralmente suspeita quando se trata de riscos de dívida, é classificada na média, pois sua alta dívida pública geral (78% do PIB) é equilibrada pela parcela que cresce rápido, mas ainda é pequena, da dívida pública em moeda estrangeira (11% do total).

Quais mercados emergentes que enfrentam o maior risco inflacionário? Turquia, Hungria, Tcheca, Polônia e Romênia apresentam os maiores riscos de inflação. Nossa pontuação de risco inflacionário sinaliza que a Turquia enfrenta claramente o risco inflacionário mais alto, pois é o único país com uma taxa de inflação de dois dígitos (11,8% a/a em julho), enquanto a atual taxa de juros parece muito baixa (8,25%). Os quatro países da Europa Central que se juntam à Turquia nos cinco mercados mais arriscados em relação às pressões inflacionárias também têm taxas de juros reais (ajustadas pela inflação) significativamente negativas, embora a inflação anual tenha aumentado nos últimos meses e agora esteja perto das metas de inflação dos respectivos bancos centrais. A Índia, que ocupa a sexta posição, registrou uma elevada taxa de inflação de 6,9% a/a em julho e também tem uma taxa de juros oficial negativa, mas uma dependência moderada das importações de bens essenciais e um elo fraco entre M2 e o crescimento dos preços.

Olhando para os riscos combinados, nossa análise identifica a Turquia, Hungria, Romênia e Índia como os MEs mais arriscados que implementaram programas flexibilização após a pandemia da Covid-19 (ver Figura 2). Para fechar a Caixa de Pandora antes que as coisas saiam do controle, essas políticas de flexibilização quantitativa devem ser conduzidas de maneira temporária e de acordo com um marco bem definido.

Figura 2: Pontuações de sustentabilidade da dívida e risco inflacionário